Regulaciones BNPL del Reino Unido para proteger a los consumidores para 2026: Información clave.

El Reino Unido está introduciendo nuevas regulaciones de Compra Ahora, Paga Después (BNPL) destinadas a proteger a los consumidores. Se espera que se implementen para 2026, y estos cambios tendrán un gran impacto en los servicios financieros y su funcionamiento. Aquí está lo que necesitas saber.

Chris Hooper

Introducción

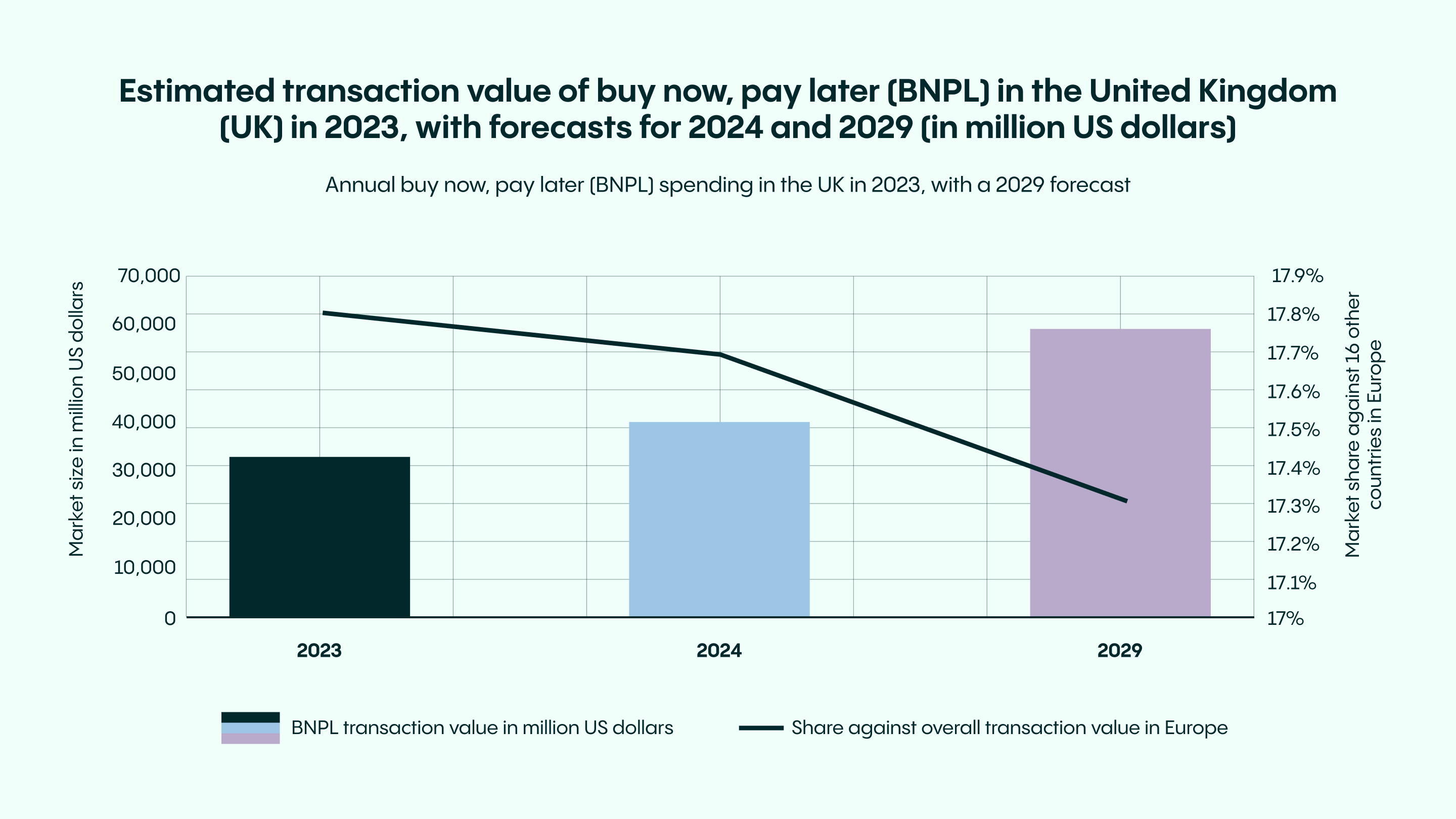

La tendencia de Compra Ahora, Paga Después (BNPL) está en una notable trayectoria de crecimiento en el Reino Unido, con valores de transacción proyectados para superar los US$60 mil millones para 2029. Este crecimiento destaca la adopción creciente de soluciones de pago flexibles en el Reino Unido, consolidando su posición como un actor clave en el paisaje de pagos europeo. Sin embargo, aunque el volumen de transacciones está aumentando, se espera que la participación del Reino Unido en las transacciones de BNPL en Europa vea una ligera disminución, reflejando la rápida expansión de la adopción de BNPL en otros mercados europeos. A medida que este método de pago continúa revolucionando el gasto del consumidor, las empresas deben innovar y adaptarse para satisfacer las expectativas en evolución de los clientes.

Los servicios de BNPL están transformando la manera en que los consumidores compran y pagan, ofreciendo flexibilidad y conveniencia que atraen a una audiencia en rápido crecimiento. En el Reino Unido, esta tendencia de pago es especialmente popular entre los compradores más jóvenes y tecnológicos que están remodelando los paisajes del comercio minorista y el comercio electrónico.

A medida que se programan nuevas regulaciones de protección al consumidor para 2026, es más importante que nunca que las empresas comprendan estos cambios y permanezcan competitivas en un mercado cambiante

Examinemos lo que las nuevas reglas significan, sus implicaciones y cómo las empresas de servicios financieros pueden adaptarse para mantenerse a la vanguardia.

Comprender las nuevas reglas de BNPL

El gobierno del Reino Unido, en colaboración con la Autoridad de Conducta Financiera (FCA), está introduciendo medidas estrictas para regular el sector de BNPL. El gobierno del Reino Unido ha iniciado pasos para regular los productos de Compra Ahora, Paga Después (BNPL) para mejorar la protección del consumidor. Una consulta sobre las regulaciones propuestas se lanzó el 17 de octubre de 2024 y concluyó el 29 de noviembre de 2024.

El gobierno tiene previsto presentar la legislación final al Parlamento a principios de 2025. Una vez aprobada, la Autoridad de Conducta Financiera (FCA) trabajará en desarrollar y finalizar reglas detalladas, siendo las nuevas regulaciones proyectadas para entrar en vigor en 2026.

Bajo estas regulaciones, los proveedores de BNPL estarán obligados a realizar verificaciones de asequibilidad y proporcionar detalles más claros sobre los contratos de préstamo para ayudar a evitar que los consumidores caigan en deudas incontrolables. Los consumidores también se beneficiarán de derechos mejorados, como la capacidad de reclamar reembolsos bajo la Sección 75 de la Ley de Crédito al Consumidor, y la opción de presentar quejas ante el Servicio del Defensor del Pueblo Financiero. En resumen, las nuevas reglas de BNPL, que se espera entren en vigor en 2026, tienen como objetivo mejorar la transparencia, proteger a los consumidores de deudas excesivas y garantizar una mayor responsabilidad dentro del sector de BNPL.

Disposiciones clave incluyen:

Autorización obligatoria de FCA

Todos los proveedores de BNPL deberán obtener autorización de la Autoridad de Conducta Financiera (FCA), asegurando que cumplan con los estándares regulatorios.

Verificaciones de asequibilidad más estrictas

Los prestamistas deben realizar evaluaciones rigurosas de asequibilidad para asegurar que los clientes puedan manejar los reembolsos.

Transparencia mejorada

Términos y condiciones claros serán obligatorios, asegurando que los clientes comprendan completamente los costos y riesgos asociados con los acuerdos de BNPL.

Proceso para manejar quejas

Los proveedores de BNPL necesitarán implementar mecanismos accesibles para abordar las quejas de los consumidores, incluyendo el acceso al servicio del defensor del pueblo financiero.

El BNPL ha aumentado en popularidad, con millones de compradores en el Reino Unido dependiendo de él por su conveniencia y flexibilidad financiera. Sin embargo, las preocupaciones sobre las prácticas de préstamo no reguladas, las tarifas ocultas y el creciente endeudamiento de los consumidores han puesto el foco en el sector.

Las nuevas regulaciones tienen como objetivo:

Proteger a los consumidores

- Proteger a los compradores de caer en deudas incontrolables asegurando que puedan pagar los planes de reembolso.

Asegurar prácticas justas

- Sujetar a los proveedores de BNPL a una responsabilidad por operaciones transparentes y éticas.

Fomentar la confianza

- Construir confianza entre los consumidores, fomentando un ecosistema de BNPL más sostenible.

BNPL ha aumentado en popularidad, con millones de compradores en el Reino Unido confiando en él por conveniencia y flexibilidad financiera. Sin embargo, las preocupaciones sobre las prácticas de crédito no reguladas, las tarifas ocultas y el creciente endeudamiento de los consumidores han puesto el enfoque en el sector.

"Los proveedores de BNPL ahora pueden defenderse contra actores maliciosos altamente coordinados, persistentes y omnipresentes utilizando soluciones de verificación de identidad impulsadas por IA."

Implicaciones para las instituciones financieras

Las nuevas regulaciones de BNPL tendrán un profundo impacto en las instituciones financieras que ofrecen servicios de BNPL o se asocian con proveedores de BNPL. Aquí hay lo que las instituciones en el sector de servicios financieros deben considerar:

Cumplimiento de asociaciones

Las instituciones financieras que se asocian con proveedores de BNPL deben asegurarse de que sus socios estén autorizados por la FCA y cumplan con los últimos estándares regulatorios. El incumplimiento podría exponer a las instituciones a un daño reputacional significativo y responsabilidades legales, haciendo que la debida diligencia sea una prioridad.

Ajustes operativos

Los prestamistas y las instituciones financieras pueden necesitar adaptar sus procesos operativos, incluyendo la integración de divulgaciones adicionales, verificaciones de asequibilidad y medidas de transparencia en su proceso de incorporación y flujos de pago. Estas actualizaciones son esenciales para mantener el cumplimiento mientras aseguran una experiencia fluida para el usuario.

Educación del cliente

Es crucial educar a los clientes sobre las implicaciones de las nuevas reglas. Proporcionar información clara y accesible sobre verificaciones de asequibilidad, términos de reembolso y otros requisitos regulatorios puede construir confianza y mejorar las relaciones con los clientes.

Impacto potencial en el rendimiento empresarial

Verificaciones de asequibilidad más estrictas podrían llevar a una disminución en las tasas de aprobación de BNPL, lo que podría impactar en las fuentes de ingresos. Las instituciones financieras pueden necesitar diversificar sus ofertas explorando soluciones de pago alternativas, como préstamos a plazos directos o asociándose con múltiples proveedores de BNPL, para mantener una ventaja competitiva y minimizar la interrupción.

Obtén el Informe de Fraude de Identidad de Veriff 2025

Cómo las instituciones financieras pueden prepararse

Para navegar efectivamente estos cambios regulatorios, las instituciones financieras deben tomar medidas proactivas, incluyendo:

Mantenerse actualizado

- Monitorear regularmente anuncios de la FCA y organismos gubernamentales para mantenerse informado sobre las regulaciones de BNPL en evolución.

Evaluar asociaciones de BNPL

- Realizar una evaluación exhaustiva de sus actuales proveedores de BNPL para asegurar el cumplimiento con los nuevos estándares.

Mejorar medidas de cumplimiento

- Colaborar con los equipos legales, de cumplimiento y operativos para integrar los ajustes regulatorios necesarios de manera fluida.

Invertir en capacitación para el equipo

- Educar a los empleados sobre los cambios regulatorios y sus implicaciones para asegurar que puedan brindar información precisa a clientes y consumidores.

Conclusión

Las nuevas regulaciones de BNPL representan un cambio transformador en la creación de un marco más transparente y centrado en el consumidor dentro de la industria de servicios financieros. Si bien estos cambios pueden introducir desafíos iniciales, ofrecen a las instituciones financieras la oportunidad de fortalecer la confianza del consumidor, mejorar la transparencia y fomentar la lealtad del cliente a largo plazo.

Al alinearse proactivamente con estos nuevos requisitos, las instituciones financieras pueden continuar ofreciendo soluciones de pago seguras, conforme a la normativa y fáciles de usar que satisfacen tanto las expectativas regulatorias como las necesidades de los consumidores.

En Veriff, estamos dedicados a apoyar a las instituciones financieras mientras se adaptan a estos cambios regulatorios. Descubre cómo nuestras avanzadas soluciones de verificación de identidad pueden ayudar a garantizar el cumplimiento, reducir el riesgo y proteger a tus clientes en un panorama regulatorio en rápida evolución.